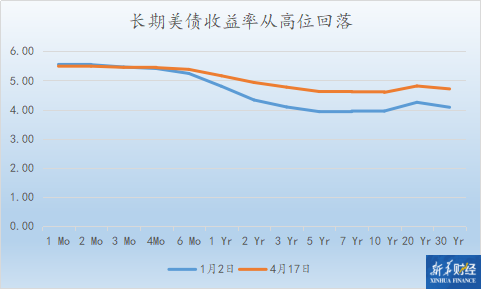

【财经分析】投资者消化美联储官员言论 长期美债收益率从高位回落

新华财经北京4月18日电 多数美债收益率周三(17日)回落,因投资者消化了美联储决策者关于经济状况和货币政策前景的言论。当天,投资者对2至30年期美债进行了一轮逢低买入,长期美债收益率周三从去年11月初以来的最高水平回落。

据美国财政部数据,截至周三收盘,2年期美债收益率从周二的4.97%下降了4BPs至4.930%;10年期美债收益率从周二的4.67%下降8BPs至4.59%;30年期美债收益率从周二的4.77%下降6BPs至4.699%。

一级市场方面,美国财政部130亿美元20年期国债的招标获得强劲需求,中标利率为2.818%,与二级市场基本持平,投标倍数2.83倍;周四,将发行3期债券共1680亿美元,其中4周和8周短债分别发行700亿和750亿美元,新发5年期债券230亿美元。

据美国财政部当地时间4月17日公布的2月TIC数据,日本当月增持美债164亿至11679亿美元,仍为第一大美债持有国家;中国大陆减持美债227亿至7750亿美元,前2月共减持413亿美元;英国持有美债居第三,当月增持96亿至7008亿美元。据统计,截至2月底,全球各国和地区官方净减持美债282亿美元,其中增持短债160亿美元,减持442亿中长期美债。

华尔街推迟降息预期

美联储一再表示,在开始降息之前,它正在寻找数据显示通胀正在持续缓解,整体经济正在降温。但鲍威尔周二表示,今年迄今为止,在通胀方面“缺乏进一步进展”。这意味着“可能需要比预期更长的时间”才能获得足够的信心,开始放松政策。

“美联储让经济达到了他们想要的水平。他们现在只关注通胀数据。问题是,这个值是多少?”穆迪分析首席经济学家马克•赞迪表示,“我认为他们需要两个,可能是连续三个月的通胀数据与2%的目标保持一致。如果那是这样的话,最早要到九月才能到。在那之前不会降息。”

由于多组数据显示通胀率在3%左右,而且几个月都不会有明显的变化,美联储发现自己在实现目标的最后一英里路还很艰难。

最近几周,市场对降息的预期波动很大,因为华尔街一直在追逐美联储反复无常的言论。据芝交所美联储观察工具,截至周三下午,交易员预计美联储最有可能等到9月份再降息的可能性约为71%,而7月份降息的隐含可能性为44%。

赞迪说:“目前,我的基本预测是两次降息,9月一次,12月一次,但我很容易看到11月一次降息。总统选举可能会影响美联储官员的决策,尽管他们坚称自己不会受政治影响。”

真实的风险是2025年不降息

这种不确定性已经在华尔街蔓延开来。周三,市场暗示今年不降息的几率约为11%,但目前这种可能性不容忽视。

美国银行的经济学家表示,美联储“最早”要到2025年3月才会降息,这是一个“真正的风险”,尽管目前他们仍然预测美联储将在12月降息,这是今年唯一一次降息。在2024年初,市场已经消化了至少六个0.25个百分点的降息。

"我们认为,政策制定者在6月甚至9月开始降息周期将感到不舒服,"美银分析师史蒂芬·朱诺在一份客户报告中称。“简而言之,这是一个依赖数据的美联储的现实。随着年初通胀数据超出预期,美联储推迟降息的紧迫性也就不足为奇了,尤其是考虑到强劲的经济活动数据。”

可以肯定的是,未来几个月通胀数据仍有望回落,从而美联储提供宽松的空间。

花旗集团预计美联储将在6月或7月开始放松货币政策,并在今年内多次降息。花旗经济学家安德鲁•霍伦霍斯特写道,鲍威尔和其他政策制定者将对未来几个月的通胀数据“感到惊喜”,他补充称,美联储“准备在核心通胀同比放缓或经济活动数据出现任何疲弱迹象的情况下降息”。

高盛将预期政策放松的月份推迟到7月,但只是从6月推迟到7月,因为“更广泛的反通胀叙事仍然完好无损,”高盛首席经济学家简·哈祖斯写道。

美联储星期三公布的褐皮书报告显示,在4月8号之前的六个星期里,美国经济稳步增长,但在降低通货膨胀方面进展甚微。

独立投行Evercore ISI全球政策和央行战略团队负责人克里希纳•古哈写道,如果这是真的,那么“暂停降息的时间将被取消,美联储将继续推进降息。”

然而,古哈也指出,鲍威尔在周二的讲话中开启了广泛的政策可能性。"我们认为,这仍令美联储不安地依赖于数据点,如果近期通胀数据不配合,美联储极有可能从三次降息到两次降息,甚至一次降息,"他补充道。

穆迪分析首席经济学家赞迪补充说,美联储本应在通胀远低于2022年中期高点的情况下降息。与住房相关的因素基本上是美联储实现2%通胀目标的唯一障碍,美联储的政策失误”是目前经济面临的最大风险。他们已经完成了充分就业的使命,也几乎完成了控制通胀的任务。

编辑:张煜

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115