新增人民币贷款走弱,但中长期贷款依然稳健

4月新增人民币贷款走弱至1.47万亿、同比少增2300亿,大致符合我们的预期(彭博调查均值1.6万亿;瑞银证券预测1.5万亿)。新增人民币贷款走弱主要受短期贷款拖累,其中新增居民短期贷款小幅降至370亿(同比少增1920亿),而企业短期贷款则收缩2150亿(同比多减2090亿),表明企业现金流持续改善、短期融资需求下降。

4月新增票据融资反弹至2710亿,明显强于一季度(累计收缩4790亿)、但依然同比少增1200亿,可能与据报道的4月底银行积极发放票据贴现融资冲量相关。此外,4月新增居民中长期贷款(4920亿,同比多增530亿)和企业中长期贷款(6610亿,同比多增1060亿)均保持稳健。前者表明近期房地产活动仍较为活跃、且部分银行可能预计房地产政策会进一步收紧因而尽快发放了房贷,而后者可能表明企业资本开支继续回暖。

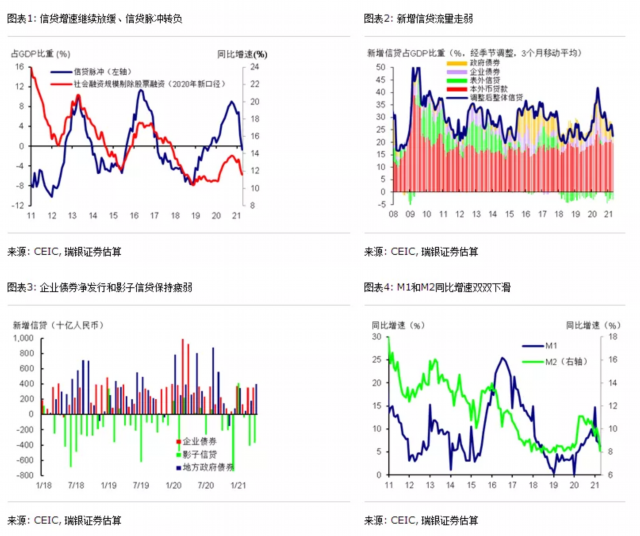

企业债券、影子信贷和银行贷款走弱,拖累新增社融

4月新增社会融资规模1.85万亿,比市场预期低了将近4000亿、同比少增1.24万亿。除了新增银行贷款走弱外,企业债券净发行和影子信贷疲弱也是重要原因。4月企业债券净发行3510亿,比去年同期的高位减少了5730亿。

此外,影子信贷规模收缩3690亿(同比多减3710亿),部分是由于监管的收紧,而未贴现承兑汇票的下跌可能和表内票据融资走强相呼应。此外,政府债券净融资较一季度的低位有所反弹。

信贷增速继续放缓、信贷脉冲转负

继3月下滑1个百分点后,4月调整后社融(剔除股票融资)同比增速进一步降低0.7个百分点至11.6%。官方社融增速也下滑了0.6个百分点至11.7%。我们估算的信贷脉冲如期转负,从3月GDP的2.2%转为-0.7%,月度新增信贷流量也从GDP的22%进一步降至17%。

信贷增速料将进一步放缓

朝前看,我们预计房贷和开发贷会随着政策收紧和房地产活动放缓而走弱,不过稳健的市场情绪可能仍会持续一段时间。

另一方面,政府持续支持中小微企业融资和制造业资本开支复苏,这应能支撑企业的长期信贷需求,部分抵消企业短期融资走弱的影响。考虑到在资管新规过渡期结束前影子信贷监管可能会保持偏紧,我们预计影子信贷将继续保持疲弱。

此外,二三季度政府债券、尤其是地方政府债券的发行可能明显提速。整体而言,我们依然预计整体信贷增速将从4月的11.6%放缓至年底的11%左右,信贷脉冲可能进一步降至GDP的-5.2%。信贷增速可能在四季度企稳,信贷脉冲则或会在10月见底。不过,我们目前的信贷增长预测可能面临一定下行风险。

但对经济反弹的影响有限

年内信贷增速放缓应较为温和,因此信贷脉冲走弱主要来自名义GDP增速大幅反弹。加上企业营收和居民收入有望继续改善,我们认为信贷增速放缓和信贷脉冲转负对经济反弹的影响有限。此外,鉴于PPI对CPI的传导仍较为有限、部分大宗商品的海外供给扰动可能是暂时的,并且国内上游产品的限产措施阶可能会阶段性暂时松动,我们认为近期PPI通胀压力上升导致政策大幅收紧的可能性较低。

(作者为瑞银亚洲经济研究主管)

编辑:赵鼎

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。