亚太地区央行已暂停加息

尽管亚太地区通货膨胀率仍远高于央行的目标,但由于2022年9月份美元达到峰值,平衡经济增长和货币贬值的问题目前似乎正在缓解。市场预期,美元指数在美联储紧缩周期后半程,会趋于弱势。相比欧美,亚太区的通胀粘性也更弱。以Helen Qiao为首的美国银行经济学家表示,亚洲新兴市场的通胀,已经“在该地区达到顶峰并开始放缓”。

经济学家表示,一些央行可能已经结束了紧缩周期,并可能开始将重点转向通过降息刺激增长的措施。花旗集团和荷兰国际集团预计,最快将在今年下半年看到此类举措。

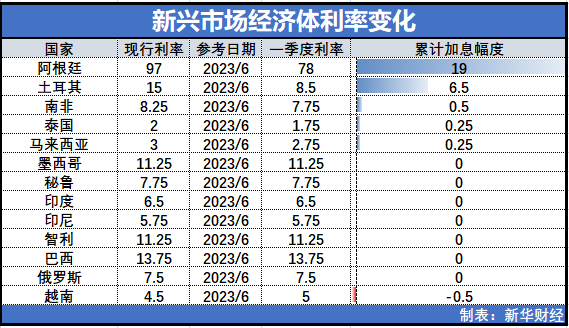

韩国央行是疫情时代最早加息的央行之一,一度连续加息7次。但在今年,已经连续三次暂停加息,甚至可能成为该地区第一个降息的央行。不过,韩国央行方面仍然释放比较鹰派的信息。

为了遏制通胀,印度央行在过去一年多的时间里将基准回购利率上调了共计250个基点,并在今年4月份暂停加息。考虑到世界经济增长前景放缓和印度国内经济复苏的不均衡,印度央行或将如此前一样,提高对通胀压力的韧性,集中力量促进经济增长。经济学家预计,随着通胀放缓和经济保持韧性,印度央行今年将维持利率不变,并将于明年第一季度降息25个基点。

印尼和马来西亚目前也都选择暂停加息。澳新银行经济学家表示,印尼央行的下一步行动可能是降息,不过降息的时机将取决于外部条件,而且只有在美联储准备长时间暂停加息的情况下才会降息。马来西亚央行行长称,通胀率仍然居高不下,只要需求保持强劲,价格不太可能降温;现在是进一步使货币政策宽松程度正常化的时机。

目前而言,亚太地区还有两家央行,即新西兰和泰国央行还没有暂停加息操作。新西兰制造业已经连续第四个月收缩,这是自2009年以来最持续的低迷。新西兰联储称,限制性利率将使CPI回到目标水平。预计未来一段时间内,利率需要保持紧缩水平。此前新西兰联储自2021年8月以来已连续加息12次。

野村证券经济学家预测,由于亚洲与美国不同的宏观经济状况,该地区主要经济体可能会在美联储之前转向鸽派,或者与美联储引领的全球紧缩周期背道而驰。经济学家指出,考虑到通货收缩(disinflation)加速,需求疲软以及更高的实际利率等因素,韩国、印度甚至印尼都可能先于美联储降息。

加息周期正在进入最具挑战性阶段

BIS在年度经济报告中表示,“尽管货币政策收紧力度是我们近期记忆中最强劲的,但恢复价格稳定旅途的最后一站将最为艰难”,利率可能需要在更高水平维持比公众和投资者预期更长的时间。

许多经济学家仍然预计全球经济未来6到18个月将出现衰退,原因可能是过去累积的加息幅度以及即将到来的加息。由于有关经济活动的信号参差不齐,很难判断各国央行后续的加息幅度。

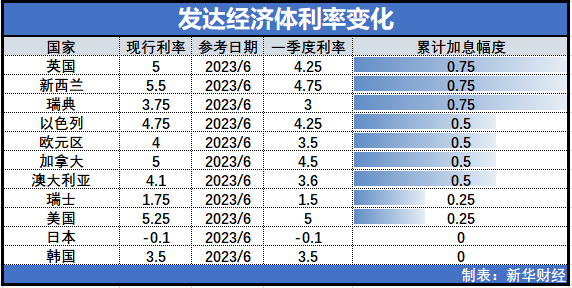

IMF称,全球通胀高企问题可能会持续较长时间,需要进一步加强货币政策紧缩力度。美联储要让通胀回到2%的目标,就需要长期的紧缩货币政策,预计联邦基金利率在2024年底之前将保持在5.25%-5.5%的水平。支持欧洲央行的加息举措。如果通胀压力显示出进一步持久的迹象,英国央行的政策利率可能需要进一步上调,并且需要在较高水平保持较长时间。新西兰联储将需要“在较长时间内”将利率维持在当前水平,并在必要时对进一步加息持开放态度,以抑制通胀。日本央行收紧货币政策还为时过早,因为重新锚定通胀预期到其2%目标需要时间,在需要收紧政策时先摆脱对长期收益率的控制,然后提高短期利率可能更为安全。

彭博经济研究公司计算的借贷成本总体指标显示,三季度全球借贷成本将继续上行,达到6.25%的峰值,比前一季度预测的6%有所上升。通胀高企的背景下,美联储、欧洲央行、加拿大央行将在7月继续加息,日本、俄罗斯央行或在年内逐步削减甚至取消刺激措施,印度和南非等央行按兵不动,巴西央行开闸放水。

美国金融分析公司邓白氏旗下国家洞察集团的经济学家在一份报告中表示,在经历了一年多的同步紧缩政策后,各国央行正逐渐认识到遏制通胀的难度。趋势仍然表明,对通胀持悲观态度更为现实:多数发达市场的通胀都高于目标,核心通胀仍然居高不下,而目前的下降在一定程度上是因为基数效应。“简而言之,较低的通胀只意味着价格仍在上涨,只是上涨速度不及去年。”尽管全球经济正按照央行官员过去一年写的“放缓脚本”运行,但不同地区的政策反应存在明显差异。“我们预计,未来两个季度,各国在货币政策上的分歧将进一步扩大。”

美国银行称,预计各国央行将继续专注于抗击通胀,并倾向于鹰派立场。鉴于通胀仍然如此之高,就业如此强劲,市场对紧缩政策的反应相对较好,3月份的银行业冲击也得到了遏制,各国央行没有任何理由不这么做。到目前为止,经济还没有任何“破裂”的迹象表明央行的政策出现错误,而最有可能的是,有些事情必须“破裂”,通胀才能充分降低。这一观点的风险在于,如果一些央行,尤其是美联储,对数据中出现的疲弱迹象感到犹豫,这将导致政策错误,因为它影响了必要的着陆,并导致了加息政策的不连续。

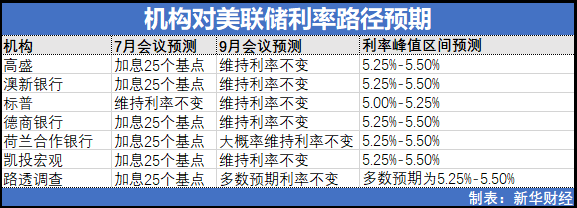

高盛经济学家预计美联储将在7月会议上加息25个基点,峰值利率在5.25%-5.50%的范围内,之后将暂停加息一年,然后逐步降息。日本央行在本月晚些时候的货币政策会议上可能会调整收益率曲线控制(YCC)政策。加拿大央行预计将在10月再次加息25个基点,将终端利率提高至5.25%。预计英国央行将在11月进行25个基点的加息,并将终端利率预测上调至6%。

荷兰国际集团表示,美联储7月将继续加息。欧元区经济活动在6月放缓后,欧洲央行9月进一步加息的前景尚不明朗。高于预期的薪资数据增加了英国央行连续第二次加息50个基点的可能性。对澳储行本轮加息周期的最后一次加息时间持开放态度,9月会议似乎是最有可能的选择。

往期回顾