【看新股】三环集团港股IPO:电子材料龙头布局A+H,近年来营收利润持续增长

近日,三环集团正式向香港联合交易所递交招股书,拟在香港主板挂牌上市,中国银河国际担任本次发行的独家保荐人。

新华财经北京12月12日电 近日,三环集团正式向香港联合交易所递交招股书,拟在香港主板挂牌上市,中国银河国际担任本次发行的独家保荐人。

三环集团近几年经营业绩稳步增长,2025年前三季度营业收入、利润同比涨幅均超过20%,毛利率维持在40%左右。2025年三季度末,公司现金及现金等价物合计达42.99亿元,结合借款、应付账款及其他应付款等来看,公司现金流较为充裕。

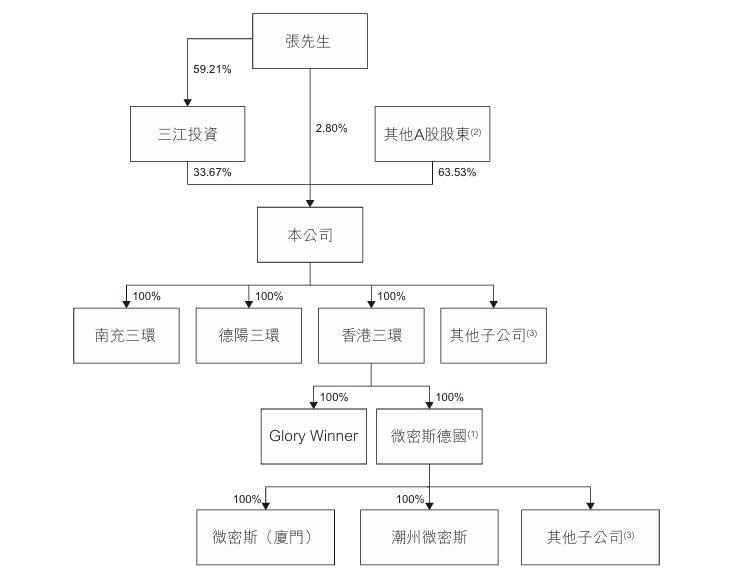

三环集团于2014年12月在深交所创业板上市,A股总市值超过860亿元,上市以来股利支付率保持在30%以上。截至招股书披露,张万镇合计持有36.47%的投票权,为公司控股股东。

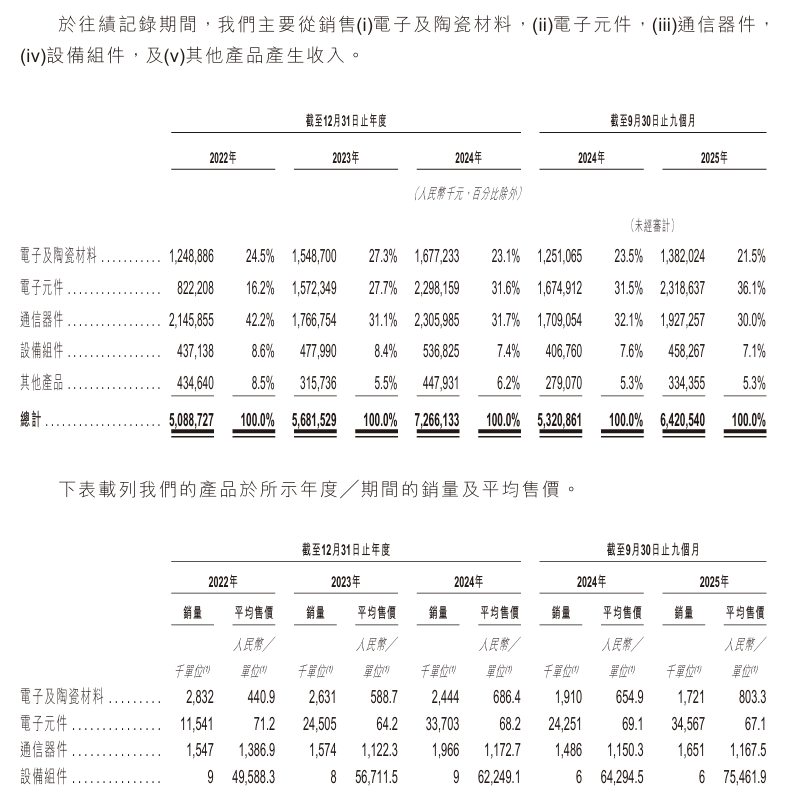

电子元件跃升至营收主力

三环集团核心业务聚焦电子及陶瓷材料、电子组件、通信器件、设备组件四大类产品,产品应用于各类终端设备及基础设施,包括汽车、手机、数据中心、基站等。

图1:三环集团业务介绍

资料显示,公司在全球运营10个生产基地,包括潮州、南充、德阳、德国、泰国等,形成覆盖全球的产销网络。按2024年收入计,氧化铝陶瓷基板、陶瓷插芯及套筒及SOFC隔膜片全球市占率位居第一。其中,氧化铝陶瓷基板全球市占率超50%,陶瓷插芯及套筒的全球市场份额超70%,晶振封装用陶瓷封装基座市占率约40%。

招股书显示,三环集团所在的行业及市场,其需求增长由技术迭代及应用升级所推动,这使得高端化被动组件的需求持续攀升,公司收入逐年上升。

近年来,公司的电子元件业务占比持续提升,从2022年的16.2%增至2025年前三季度的36.1%,成为核心收入支柱之一;通信器件、电子及陶瓷材料的收入占比在2025年前三季度分别为30%、21.5%,有波动下滑趋势。

图2:三环集团收入结构

然而,从平均售价来看,电子元件、通信器件的平均售价呈波动下滑趋势。而电子及陶瓷材料的价格涨幅显著,2025年前三季度每单位平均售价达803.3元,较2022年的440.9元大幅上升。

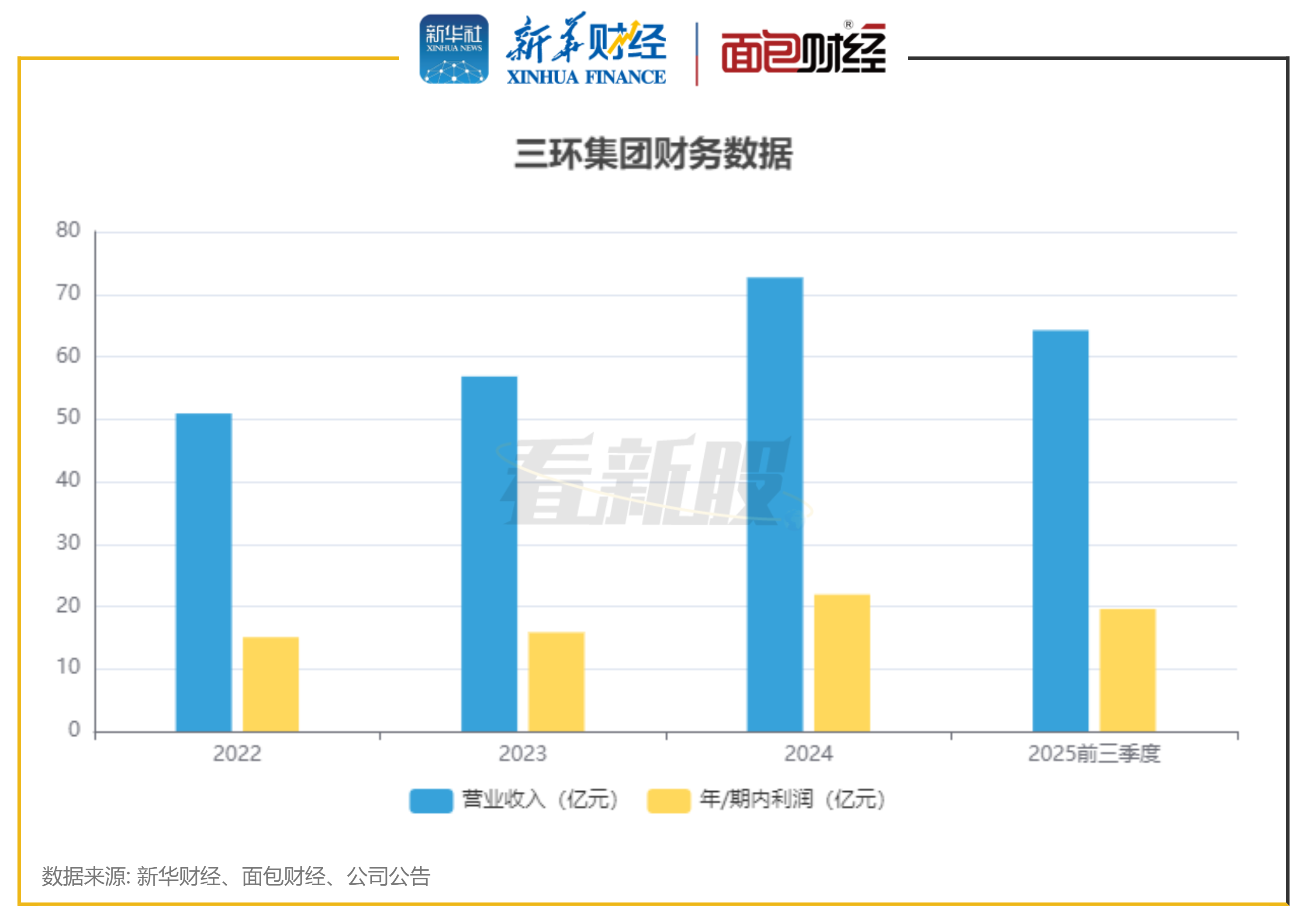

营收利润持续增长,现金流相对充裕

数据显示,三环集团近年经营业绩呈现稳步增长态势。2022年至2024年,公司营业收入从50.89亿元增至72.66亿元;净利润从15.06亿元增长至21.9亿元。

2025年前三季度,增长势头延续,实现营业收入64.21亿元,同比增长20.7%,期内净利润19.58亿元,同比增长22.1%。

图3:三环集团财务数据

公司毛利率相对稳定,2022年至2024年分别为41.3%、37.9%、40.9%,2025年前三季度约40.1%。

分析发现,随着收入增长,公司的应收账款快速增长。截至2025年三季度末,公司应收账款余额达20.36亿元,较2022年末增长超70%,占流动资产比例从9.3%升至14.6%。

2025年三季度末,公司现金及现金等价物合计达42.99亿元,短期借款约5.41亿元,应付账款及其他应付款约22.33亿元;长期借款约2.5亿元,整体来看现金流状况较为充裕。

A股市值超860亿元

三环集团于2014年12月在深交所创业板上市,截至2025年12月10日,公司A股总市值超过860亿元,较上市初期实现大幅增长。上市以来,公司累计现金分红超48亿元,股利支付率保持在30%以上,2024年度现金分红占当年归母净利润比例超33.2%。

截至招股书披露,张万镇直接持股三环集团2.80%,并且通过控制三江投资持有公司33.67%的股份,合计持有36.47%的投票权,为公司控股股东。其余股东包括香港中央结算有限公司、中国证券金融股份有限公司等机构投资者及流通股东,合计持股63.53%。

图4:三环集团股权结构

本次港股IPO募集资金将主要用于四大方向:一是投资于海外新建扩建项目以及自动化建设,包括燃料电池项目扩建、高精度压电式微点胶系统项目扩建、数据中心相关电子组件项目建设、通信器件项目扩建;二是用于技术迭代和材料创新;三是用于营运资金及其他一般企业用途。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

编辑:王媛媛

声明:新华财经(中国金融信息网)为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115